La circolare dell’Agenzia delle Entrate n. 25 del 20 agosto 2020 (creata il 20 agosto alle ore 18:30 – con scadenza ultima dei versamenti in genere entro il 21 agosto) ha fornito l’interpretazione delle modalità di esonero dal versamento del saldo IRAP 2020, esonero concesso per la quasi totalità dei contribuenti (inclusi gli enti non commerciali [1,2,3]– vedasi pag. 10 della circolare – per i contribuenti esclusi vedasi pag. 8 della circolare) ed anche per il 1° acconto 2021, disposti dal D.L. 19.5.2020 n. 34 e convertito dalla Legge 17.72020 n. 77.

In particolare il punto 1.4. della Circolare indica con riferimento all’esonero dal versamento del saldo irap 2019 che l’eventuale credito derivante dalla dichiarazione relativa all’anno 2018 non ancora utilizzato in compensazione “esterna” tramite mod. F24 o interna, non va considerato nella determinazione del versamento a saldo (per il quale è previsto l’esonero di cui sopra) in quanto il conteggiarlo corrisponderebbe al versamento che, in forza dell’esonero di cui sopra, non è dovuto.

Sull’argomento risulta interessante la lettura dell’articolo pubblicato su Norme & Tributi Plus Fisco del 25 agosto 2020.

Per tradurre in termini semplici tale previsione facciamo quindi riferimento al seguente esempio:

Dichiarazione Irap ANTE emanazione dell’agenzia delle entrate

Dichiarazione Irap POST emanazione della circolare dell’agenzia delle entrate

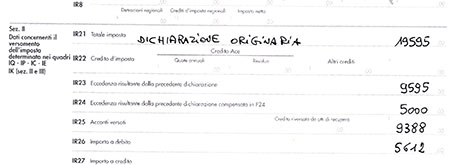

Se nella dichiarazione originaria della società di cui sopra non fosse stato incluso parte del credito relativo all’anno 2018, la dichiarazione avrebbe comportato le seguenti risultanze:

Imposta dovuta 19.595

acconti versati 9.388

importo a debito 10.207 (da non versare)

in questo caso, secondo gli orientamenti del ns. studio, l’importo di 10.207 verrà imputato a sopravvenienza attiva nel bilancio relativo all’esercizio 2020.

La società che ha invece compensato come nell’esempio precedente (ante circolare), chiude invece la dichiarazione con un debito di 5.612

La differenza tra i due conteggi è pari a 4.595 (10.207 – 5.612) pertanto la società compilerà il modello IRAP con l’indicazione della differenza derivante dai chiarimenti forniti dall’agenzia delle entrate come segue e potrà portare in compensazione, appunto, l’eccedenza di versamento a saldo.

Come per l’esempio precedente la società rileverà quindi l’importo di 10.207 imputandolo a sopravvenienza attiva nel bilancio relativo all’esercizio 2020.

Come recuperare la differenza

Qualora il software per la compilazione della dichiarazione e quello di controllo predisposto dall’agenzia delle entrate ammettano la compilazione come nell’esempio post circolare si potrà procedere a rettificare la dichiarazione stessa, prima della trasmissione telematica che scadrà il 30 novembre p.v.

Qualora non sia possibile procedere come sopra si potrà nei termini presentare una dichiarazione sostitutiva al fine di regolarizzare la dichiarazione presentata ed uniformarla a quanto indicato dall’Agenzia delle Entrate.

Note:

[1]. Pertanto, in assenza di una espressa esclusione normativa – operata per altre categorie di soggetti – la disciplina di cui all’articolo 24 si rende applicabile anche in relazione agli enti privati non commerciali, sia nell’ipotesi in cui gli stessi svolgano, oltre all’attività istituzionale non commerciale, anche un’attività commerciale (in modo non prevalente o esclusivo), sia nell’ipotesi in cui detti enti non svolgano alcuna attività commerciale.

[2]. Le previsioni recate dalla disposizione in esame trovano, altresì, applicazione con riferimento all’IRAP determinata dall’ente non commerciale – relativamente all’attività non commerciale svolta in via esclusiva o prevalente – con il metodo «retributivo» ai sensi dell’articolo 10, comma 1, del decreto legislativo n. 446 del 1997.

[3]. Le previsioni di esonero dal versamento previste dall’articolo 24 non si applicano, invece, per espressa previsione normativa, con riferimento ai soggetti che determinano il valore della produzione netta secondo l’articolo 10-bis del decreto legislativo n. 446 del 1997 (enti non commerciali pubblici).